夜盤暴漲的鎳:宏觀因素推升鎳價 節(jié)前戰(zhàn)術(shù)做多為主

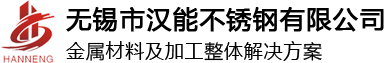

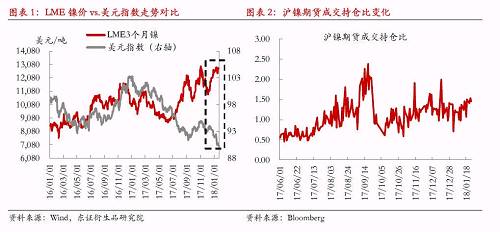

美元指數(shù)下破90,刷新三年低位,技術(shù)形態(tài)上恐將繼續(xù)向下。受此影響,金融屬性較強(qiáng)的鎳,市場做多情緒急劇升溫。LME期鎳漲幅一度超過5%,滬鎳1805合約夜盤逼近漲停。從成交持倉比來看,短期資金大量流入有色板塊,投機(jī)情緒恐將繼續(xù)發(fā)酵。

★事件影響分析

宏觀方面,鎳價與美元指數(shù)負(fù)相關(guān)性增強(qiáng),美元指數(shù)走弱對鎳價形成支撐;市場對中國經(jīng)濟(jì)下行擔(dān)憂階段性減弱,預(yù)期發(fā)生明顯改變前,宏觀經(jīng)濟(jì)偏樂觀也將對鎳價形成支撐。近期宏觀因素變化對鎳價形成階段強(qiáng)支撐,短期這種支撐將持續(xù)存在。

基本面方面,鎳產(chǎn)業(yè)鏈將再度被拖入“景氣周期”,利潤或繼續(xù)向中游集中,而下游不銹鋼行業(yè)利潤將進(jìn)一步被擠壓。鎳料供需矛盾伴隨鎳價上漲繼續(xù)深化,反過來將為鎳價急跌埋下隱患。節(jié)奏上我們認(rèn)為春節(jié)假期之前屬于“景氣周期”形成及強(qiáng)化的階段,節(jié)后這種循環(huán)恐將逐漸被打破。

★投資建議

宏觀因素對鎳價形成階段強(qiáng)支撐,短期支撐或?qū)⑦M(jìn)一步強(qiáng)化,且考慮到有色金屬板塊,鎳價相對其他品種存在滯漲修復(fù)的空間,顯性庫存累積壓力不大。中國春節(jié)假期之前,鎳價將繼續(xù)向上突破,滬鎳主力1805合約目標(biāo)價110000元/噸,節(jié)前建議投資者逢低做多操作為主。由于基本面正在潛移默化的轉(zhuǎn)弱,節(jié)后“景氣周期”恐將逐漸被打破,投資者需警惕鎳價節(jié)后高位急跌的風(fēng)險。內(nèi)外盤套利方面,建議做空滬倫比操作為主。

★風(fēng)險提示

宏觀利多因素突變;需求端收縮提前惡化。

1事件概述

近日,美元指數(shù)持續(xù)走弱,截至1月25日,美元指數(shù)下破90,刷新三年低位至89.2292,技術(shù)形態(tài)上看,繼續(xù)向下的可能性更大。受此影響,金融屬性相對更強(qiáng)的銅、鎳等有色品種,市場做多情緒急劇升溫。LME期鎳漲幅一度超過5%,刷新2015年6月份以來盤中高位,滬鎳1805合約夜盤逼近漲停。從成交持倉比來看,短期受資金大量流入有色板塊影響,滬鎳成交持倉比或?qū)?chuàng)2017年12月份以來新高,投機(jī)情緒顯著回升。

下載APP 查看資訊更方便 下載APP 查看資訊更方便

|

1. 宏觀因素對鎳價形成階段強(qiáng)支撐

鎳金融屬性較強(qiáng),尤其在美元指數(shù)走勢階段逆轉(zhuǎn)時,鎳價與美元指數(shù)負(fù)相關(guān)性將顯著增強(qiáng),當(dāng)前時點(diǎn)如果美元指數(shù)繼續(xù)向下突破,鎳價將由此獲得較強(qiáng)支撐。與此同時,市場對全球經(jīng)濟(jì)復(fù)蘇的勢頭階段性持樂觀態(tài)度,中國經(jīng)濟(jì)下行的擔(dān)憂也在近期逐漸減弱,在這種預(yù)期發(fā)生明顯改變之前,宏觀上積極的需求預(yù)期也將對鎳價形成較強(qiáng)支撐。綜合來看,近期宏觀因素的變化將對鎳價形成階段強(qiáng)支撐,預(yù)計(jì)在1Q18這種支撐將持續(xù)存在,甚至有所增強(qiáng)。

2. 產(chǎn)業(yè)鏈被動步入“景氣周期”,鎳料供需矛盾繼續(xù)深化

基本面角度看,海外鎳礦供給整體趨于寬松,印尼礦回歸市場來勢洶洶,現(xiàn)階段獲批的鎳礦出口配額已超過2600萬濕噸,后續(xù)配額進(jìn)一步擴(kuò)增的可能性較大。菲律賓鎳礦產(chǎn)出在環(huán)保執(zhí)法減弱以及利潤修復(fù)等影響下,也有望較17年出現(xiàn)改善。此外,鎳價在回升至13000美元/噸上方之后,前期停產(chǎn)的高成本硫化鎳礦產(chǎn)能也將逐漸回歸市場。總體上看,我們認(rèn)為全球鎳礦供給增長可能會較前期提速,議價權(quán)向下轉(zhuǎn)移的情況下,產(chǎn)業(yè)鏈中游盈利增長的彈性將會更大,礦端供給釋放對鎳價的抑制作用恐將逐步增強(qiáng)。

|

臨近春節(jié),國內(nèi)不銹鋼廠在盈利收縮、環(huán)保、惡劣天氣等影響下,被動檢修已經(jīng)開始發(fā)生,且由于終端需求階段性偏弱,漲價向下游傳導(dǎo)的空間有限,這就可能造成對鎳料的階段需求進(jìn)一步走弱。當(dāng)然,產(chǎn)業(yè)鏈步入“景氣周期”之初,可能因?yàn)榭礉q預(yù)期,下游階段補(bǔ)庫或提前出現(xiàn),但強(qiáng)度我們認(rèn)為有限,這主要由當(dāng)前的終端訂單情況所決定,補(bǔ)庫更多可能體現(xiàn)在貿(mào)易環(huán)節(jié)。

相對不銹鋼廠的減產(chǎn),國內(nèi)鎳鐵廠雖然也存在檢修預(yù)期,但如果“景氣周期”形成之后,利潤向中游集中,階段高利潤既會刺激部分邊際產(chǎn)能回歸市場,又會讓部分計(jì)劃檢修的鎳鐵廠選擇延期檢修或減少檢修的量。這個角度看,我們認(rèn)為鎳價大幅上漲之后,鎳料供給階段收縮的程度將不及下游需求端的收縮,因此在整個春節(jié)前后,產(chǎn)業(yè)鏈“景氣周期”如果形成,將造成鎳料的庫存累積更加明顯,這將為未來鎳價從高位回調(diào)埋下隱患。

|

3投資建議

宏觀因素對鎳價形成階段強(qiáng)支撐,短期這種支撐甚至將進(jìn)一步強(qiáng)化,且考慮到有色金屬板塊,鎳價相對其他品種存在滯漲修復(fù)的空間,顯性庫存暫未出現(xiàn)明顯回升。我們認(rèn)為中國春節(jié)假期之前,鎳價將繼續(xù)向上突破,滬鎳主力1805合約目標(biāo)價110000元/噸,期間建議投資者逢低做多操作為主。由于基本面正在潛移默化的轉(zhuǎn)弱,節(jié)后“景氣周期”恐將逐漸被打破,投資者需要警惕鎳價高位急跌風(fēng)險。內(nèi)外盤套利方面,建議做空滬倫比操作為主。